株式投資の仕組み

投資と言ってまず思い浮かべるのが「株」ではないでしょうか。金融商品の中でも比較的大きなリターンが期待できますが、それだけリスク管理が必要になるものです。

企業を運営していくためにはお金がかかります。そのため企業はお金を集めるために「株式」を発行し、株式を買ってくれた人のお金を事業資金としています。

「株を買う」ということは企業への出資を意味し、企業の活動に貢献することとなります。

株式を持った人を株主と言い、持ち株数に応じて様々な権利が与えられたりします。(配当を受け取る権利、株主総会での発言権や議決権など。)

株の売買は主に証券取引所で行われていますが、個人投資家は証券会社などの機関を利用して株の売買を行います。

好きなだけ買えるというわけではなく、市場に出回っている株の数は決まっておりその中で例えば1万円で株を売りたい人と1万円で株を買いたい人がいて初めて取引が成立します。

株を買いたい人が増えれば株価は上がり、売りたい人が増えれば株価は下がります。

株で利益が出る仕組み

株で得られる利益には「売却益(キャピタルゲイン)」「配当金(インカムゲイン)」「株主優待」があります。

お金を増やす目的ならば主に売却益と配当金を得ることを目的とします。株主優待はオマケのようなものですが、株主優待で生活しているツワモノもいるので選ぶ銘柄によっては重宝するかもしれません。

キャピタルゲイン

株式を売買した時の差額で利益を得ることをキャピタルゲインと言います。

例えば株価が1万円の時に買った株を、1万5000円に値上がりした時に売れば5,000円の利益となります。

逆に購入時の株価より下がった時に売ってしまうと損失が出てしまいます。これを元本割れといいます。

インカムゲイン

株を保有している人には、企業が得た利益の一部を配当金として還元します。1株あたり○円と定めているので、保有している株数に応じて配当金が得られます。

例えば1株あたりの配当金が5円のA社の場合、1,000株保有していると5,000円の配当金を受け取ることができます。

企業によって配当金を年1回出すところもあれば、2回に分けて出すところもあるようです。業績が悪ければ配当金がない場合もあります。

上記のように株式は価格変動による差額と配当金によって大きな利益が得られる可能性がありますが、元本割れしてしまうリスクがある金融商品です。そのためリスク低減や値動きの分析など勉強が欠かせません。

それをせずに軽い気持ちで株に手を出して失敗する人が多いため「株は怖い」「損をする」と言われるようになったのだとされています。

証券会社の口座を作ろう

株取引をするには証券会社に口座を開かなければなりません。しかし非常に多くの証券会社が存在し、その中から自分に合った証券会社を選ぶ必要があります。

証券会社ごとに見やすさ、特典、サービスが豊富など様々な特徴がありますが、その中で特に重視するポイントは「手数料などのコスト」「ツールの使いやすさ」です。

株を売買するためには手数料を支払わなければなりません。しかし同じ銘柄の株を買うのでも証券会社ごとに手数料が異なります。

取引回数が増えるほどその差は顕著になり、得られる利益を長いスパンで比較するとんでもない差になっているかもしれません。

取引回数や額によって手数料が変わるケースもあるので、自分の取引スタイルに応じて負担が小さくなるような証券会社を選びましょう。

また、ツールは取引をする上で大事なものなので見づらかったり操作しづらかったりすると疲れてしまいます。デモ画面などで確認して使いやすい証券会社を選びましょう。

株の買い方

一口に株といっても「株」という名前の商品が売られているわけではありません。

企業が個別に発行している株全体の総称を「銘柄」と呼び、銘柄といったら一般的にその会社の事を指す時に使います。

株は購入単位が決まっている

「最初だから1株だけ買おうかな」と思ってもそうはいきません。

株は銘柄ごとに取引できる最低単位(単元株数)が10株、100株、1000株などと決まっているので単元ごとの購入しかできません。(中には1株ごとの銘柄もあります。)

例えばA社は100株単位なので、100株(1単元)、200株(2単元)、300株(3単元)…という買い方しかできません。

B社は10,000株単位なので、10,000株(1単元)、20,000株(2単元)、30,000株(3単元)…などという買い方になり、A社の株価が1000円ならば100株×1000円=10万円が最低必要になります。

売買注文の方法

銘柄が決まったら注文しましょう。注文方法には「成行注文」と「指値注文」というものがあります。

注文を出した時点での株価が適用されます。

値動きの激しい時は、タイムラグで思っていたより不利な価格で売買されてしまう可能性があります。(「ここだ!と思う→注文ボタンを押す→注文が確定する」までの動作の間に値段が動いてしまう。)

注文を出しておけば、購入したい株価になったら購入してくれます。

これらの注文方法にはそれぞれ特徴があるので上手に使い分けましょう。

- 指値注文より成り行き注文が優先される。

- 同一銘柄で複数の買い指値注文がある場合は最も高い価格が優先される。

- 同一銘柄で複数の売り指値注文がある場合は最も低い価格が優先される。

- 同一銘柄で複数の指値注文がある場合は時間の早い注文が優先される。

板で注文状況を見る

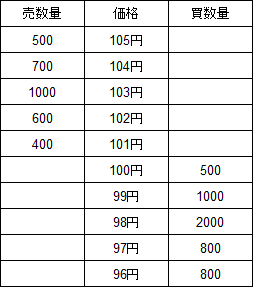

板は3列の表になっていて、どの程度の売買があるのかを知ることができます。

左側は現在いくらの価格に何株の売り注文があるかを示しています。

(105円で売りたい注文が500株、104円で売りたい注文が700株…)

右側は現在いくらの価格に何株の買い注文があるかを示しています。

(96円で買いたい注文が800株、97円で買いたい注文が800株…)

この板を見ればいくらで何株買えるかが分かります。例えば101円で400株の買いを成行注文した場合=101円×400株が購入できます。

500株購入したい場合、101円での売りは400株しかないので残りはその上の価格から購入することになります。(101円×400株+102円×100株)

100円で500株の売りを成行注文した場合=100円×500株が売却できます。それ以上売りたい場合は買いのときと同様に残りはその下の価格から売却することになります。

1000株売りたい場合=100円×500株+99円×500株

株の売り方

保有している銘柄の株価が値上がりして損益がプラスになっていても、売却して利益を確定しなければ実際に利益を得ることができません。

現在の価格が購入時の価格よりも高い場合、その差額のことを「含み益」と言います。

逆に購入時の価格より低い場合の差額を「含み損」と言います。その場合に売却すると損失が確定します。

売却の方法

売却時の取引方法も購入時と同じく、成行注文と指値注文にて行います。

成行注文は現在の価格にて約定するので、自分でタイミングを見計らって売却することができます。指値注文の場合は売りたい価格を指定しておきます。

株取引にかかるコスト

株取引では売買時に手数料がかかり、さらに利益に対して税金がかかります。

取引に手数料がいくらかかっているのかを考えないと、売却時に利益を得たつもりでも実際はマイナスになっているという事も有り得ます。

なるべく手数料が安い証券会社を選ぶ事でいかに多く利益を得るかが変わってきます。

手数料について

1回の取引額によって課せられるもの、1日の取引額によって課せられるものなどがあります。

1日1回取引するのか、1日に何度も取引するのかなど、取引のスタイルによって有利なものを選択していきましょう。

株式投資の税金

株式投資で得た配当や譲渡差益には税金がかかるようになります。

株式投資で得た利益により所得の区別が異なり、配当で得た利益は配当所得、売却による利益は譲渡所得となります。

配当所得

上場株式の場合

配当所得は配当の額に対して20.315%が課税されます。※(所得税15%、住民税5%、復興特別所得税0.315%)

上場株式の配当所得は総合課税、申告分離課税、申告不要から選択できますが、それぞれのメリットとして

- 総合課税:配当控除を適用できる

- 申告分離課税:上場株式の譲渡損失と損益通算できる

- 申告不要:確定申告が必要ない

上場株式の配当金は金額の多少に関わらず申告不要とすることができます。その場合、配当所得は源泉徴収されることとなり自動的に税金を差し引いた額が支払われます。

非上場株式の場合

配当所得は配当の額に対して20.42%が課税されます。非上場株式の配当所得は原則として総合課税となります。

総合課税は給与所得や不動産所得などの所得を合計した総所得に超過累進課税の税率をかけます。

譲渡所得

譲渡所得は売却益などの額に対して20.315%が課税されます。※(所得税15%、住民税5%、復興特別所得税0.315%)

課税方式は申告分離課税となります。

特定口座(源泉徴収あり)においては源泉徴収されるので確定申告が不要となります。特定口座であれば証券会社があらかじめ税額を計算して税金を引いてくれます。

損益通算について

上場株式は申告分離課税とした場合、配当所得や譲渡所得は損益通算する事ができます。

損益通算とは損失と利益を相殺することです。損益通算によっても損失が出た場合、以降3年間繰り越すことが出来ます。

損益通算できるもの

申告分離課税とした場合、上場株式等の配当所得、譲渡所得、特定公社債等の利子所得、譲渡所得はお互いに損益通算することが出来ます。

非上場株式等および一般公社債等とは損益通算できません。

コメント