投資信託の種類と見分け方

投資信託には実に4000以上の商品が存在します。

そんな数多くの中から選ぶのは大変かもしれませんが、大まかにタイプを分けることができます。そうすることで自分に合った投資信託を選びやすくすることができます。

インデックス型・アクティブ型

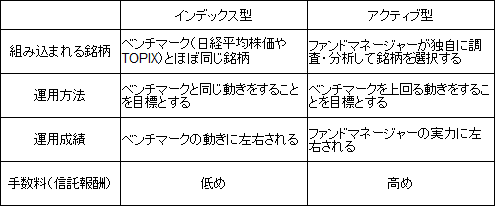

運用のスタイルには「インデックス型」と「アクティブ型」があります。

インデックス型投資信託

インデックス型は日経平均株価やTOPIXなどの指数をベンチマークとして、それと連動した値動きを目指して運用します。

TOPIXの指数を目標とする投資信託なら、東証1部に上場している企業の株を詰め合わせるような形になりますのでTOPIXが上がると、投資信託の価格も同程度値上がりします。

インデックス型は手数料(信託報酬)が安いのがメリットと言えます。

アクティブ型投資信託

アクティブ型は実に投資信託全体の93%を占めているほど多くの商品があります。

ベンチマークを上回るように運用することを目指しており、ファンドマネージャーが独自に調査・分析した企業の株を取り入れていきます。

つまりファンドマネージャーの腕がよければ大きな利益を狙えることもありますし、大損することもあります。

また、インデックス型に比べてファンドマネージャーの手間がかかるので信託報酬が高いです。

まとめると

- インデックス型は大きなリターンは狙えないものの平均して安定した運用ができる

- アクティブ型は大きな利益を目指して勝ちに行く分、目標を大きく下回ることもある

株式型・債券型

投資信託には株式を含めた組み合わせの「株式型」、株式を含めない組み合わせの「債券型」があります。

債券型は株式を含めないのでリスクが低くなります。国内の公社債だけで組まれている投資信託は安全度が高く、安定した運用が期待できます。

外国債券が含まれている場合は為替リスク、または新興国の信用リスクなどに注意しましょう。

株式型はリスクが高くなるものの債券型より多くのリターンを期待できます。

分配金の有無

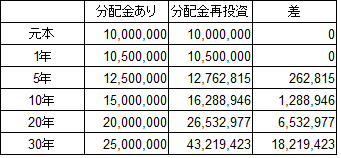

投資信託には分配金が支払われるものと、そのまま再投資されるものがあります。

分配金ありの場合

定期的な収入が得られるので利益を得たという実感がありますが、運用成績が悪いと分配金が支払われなかったり、無理やり元本から削り取るなどの場合があります。

分配金再投資の場合

分配金を受け取らないので税金面で有利であり複利効果が期待できるが、解約時まで運用益が手元に入らない。

複利効果の例として運用益が5%の場合、同じ元本1000万円でスタートしても以下のような差がでます(税別)。

分配金なしの方が長期で運用する場合有利になることが分かります。

投資信託の中身は名前でわかる

1つ1つじっくり中身を見なくてもどんな投資信託かは名前を見れば分かるものがあります。

名前にはある法則があり、「ブランド名+投資対象+運用スタイル+購入期間+α」となっています。

例えば、「SMT TOPIX インデックス・オープン」という商品では

- SMT → 三井住友トラスト・アセットマネジメント

- TOPIX → 国内株式(TOPIX)が対象

- インデックス → インデックス型

- オープン → いつでも購入可能

このように名前を見ればすぐ分かるようになっています。

良い投資信託の選び方

投資信託の種類が分かったら実際に選んでみましょう。

何度も言うように投資はギャンブルではありません。たくさんの利益を見込めるアクティブファンドは魅力的に映りますが、ファンドマネージャーの腕を見極める力が必要です。

その上、信託報酬が高いので相応の値上がりをしなければ利益を見込めません。アクティブ型のみに頼るのは上級者以外ではおすすめできません。

おすすめはインデックス型

基本的にはインデックス型のみか、インデックス型を中心として+αをアクティブ型と組み合わせる方法をおすすめします。

何故かというと投資はできるだけ損をしないことが重要で、そのためには安定した運用が絶対に必要だからです。+αは投資全体の1~2割程度あれば十分でしょう。

リスク許容度と目標リターンに応じてインデックス100:アクティブ0、インデックス90:アクティブ10などの調整を行います。

投資信託を選ぶ際には次の点に着目します。

- 信託報酬

- 純資産総額

- 基準価額

信託報酬

投資信託の信託報酬を甘く見ているととんでもなく痛い目に遭います。

インデックスファンドではどの商品も同じ指数を目指して運用しているので似たような結果になり、同じような運用益が得られるはずですが、ファンドによって信託報酬は異なります。

信託報酬は年率を日割り計算して毎日純資産額から引かれますが、ファンドごとの年率の違いは数字の上では大した違いには見えないのが落とし穴です。

例えば同じ投資対象に投資をする信託報酬が0.5%のインデックスファンドと1.0%のインデックスファンドがあったとします。

この差はわずか0.5%ですが、この2つを1000万円で30年運用した場合で比較してみましょう。

年率0.5%を日割りすると1日0.00137%となるので、1日137円手数料を支払っていることになります。1年(137円×365日≒5万円)、30年(5万円×30年=150万円)

年率1.0%を日割りすると1日0.00274%となるので、1日274円手数料を支払っていることになります。1年(274円×365日≒10万円)、30年(10万円×30年=300万円)

30年間ほぼ同じ動きをしているにもかかわらず、手数料だけで150万円の差がついてしまいました。

投資信託は購入手数料が0円かつ信託報酬が安いものを選びましょう。

純資産総額

純資産額が大きいと投資対象の選択肢が広がり安定した運用が期待できます。

対して純資産額が少ないと運用不能となり繰上償還(償還日を待たずに運用終了すること)が起こる場合があります。

目論見書の純資産総額の推移を確認し、右肩上がりであるファンドを選択した方が良いでしょう。

基準価額

基準価額の推移がベンチマークとする指数とかけ離れていないかをチェックします。インデックスファンドはベンチマークに沿った運用を目指しており、どのファンドもほぼ同じような動きをします。

しかし、中にはその動きと大きく乖離してしまうファンドが存在します。

多少の乖離はどのファンドでも当たり前のことですが、あまりにもかけ離れているとインデックスファンドの特徴である「安定した運用」ができない可能性があります。

目論見書を確認し、ベンチマークとの乖離が少ないファンドを選ぶようにしましょう。

投資信託の購入はネット証券がおすすめ

投資信託は同じ商品でも購入する金融機関によって手数料が違います。

基本的にはインターネットで注文ができるネット証券やネット銀行は購入手数料が0円である「ノーロード」の投資信託が一般的です。

また、窓口で購入できるのは金融機関が開いている15時までなので、働いている人などは尚更ネット証券を使う必要があります。

それぞれのネット証券で最低積立額などが違ったりするので、それぞれの特徴をよく比較して選びましょう。

代表例:SBI証券/ライブスター証券/マネックス証券/楽天証券/カブドットコム証券など

口座の種類

証券会社などの口座を開く際に口座の種類を選択する必要があります。

- 一般口座

- 特定口座(源泉徴収なし)

- 特定口座(源泉徴収あり)

特定口座(源泉徴収あり)を選ぶと利益が出た場合、あらかじめ税金分を引いた金額が受け取れます。

一般口座と特定口座(源泉徴収なし)を選ぶと利益はそのまま受け取れますが、自分で税金の計算をして確定申告をしなければいけません。

税金について詳しい人なら税額を抑える事が出来るので、そういう人は源泉徴収なしにしています。

投資信託を購入する

投資信託の購入方法には「スポット購入」と「積み立て購入」があります。

自分の好きな時にタイミングを見てその都度購入するスポット購入、一定期間ごとの決められた日に決められた金額を購入する積み立て購入

忙しくて毎日価格を確認することが出来ない、タイミングは自分で決めたいなど、自分の投資スタイルや生活状況などに応じて購入方法を決めましょう。

口座を開いたら、投資信託の選び方を参考に金融商品を決定します。

証券会社を通さない独立系の投資信託

また、別の形の販売方式として、証券会社を通さずに直接投資信託を販売する会社もあります。

ほとんどの投資信託は金融機関を親会社に持つ場合が多いため、親会社の意向で自由な運用ができない場合があります。

反面、直販型では独立系であるが故に独自の理想に基づいた自由な運用が可能であるのが特徴。

こうした独立系の投資信託はアクティブファンドであることが多く、株式を投資対象としています。

直販型以外に「ファンド・オブ・ファンズ」という形式を取っているところでは手数料が高いというデメリットがあります。

※ファンド・オブ・ファンズとは投資対象を株や債券とするのではなく、投資信託を投資対象にしています。そうすることで複数の投資信託に投資したことになり分散効果が図れます。

独立系の代表例:セゾン投信/さわかみファンド/ひふみ投信など

コメント